您的位置: 首页 > 集团新闻 > 业内动态 >

一、世界经济复杂多变,不确定性明显增加

美国经济复苏态势明显,美联储步入加息轨道。美国核心CPI已经高于2%,失业率已经持续低于5%,基本实现充分就业,满足美联储加息通道条件,2017年可能多次加息。自2014年末以来加息预期已经持续抬高美元指数,广义实际美元指数与联邦基金利率之间的差距已经显著拉开,美元指数上涨空间逐渐缩小,2017年下半年不排除美元指数阶段性回调的可能。特朗普新政完全落实的难度很大,但有助于提升经济信心,促进投资和消费增长,2017年经济增长2.5%。

欧洲经济格局重构,经济增速有所放缓。在难民危机、债务问题、地缘政治、黑天鹅事件等共同作用下,欧洲地区之间不平衡状况加重,国家间利益取向和政策目标分化加剧,经济格局正在经历重构,2017年经济增速可能降至1.6%。物价缓慢回升是负利率政策刺激和全球物价上涨共同推动下才出现的,难以反映经济的回暖。欧央行将继续采用超宽松的货币政策,欧元汇率低位震荡。

刺激政策效果有限,日本经济低速增长。货币政策面临两难抉择,疲弱的经济需要出台更多宽松政策,但美联储加息的外部环境下进一步放宽政策措施会引发诸多风险,并且超宽松的货币政策对经济的刺激作用甚微。推出财政刺激计划,再次推迟上调消费税,也仅能维持0.6%左右的低增速。人口老龄化、政府高额债务、要素资源匮乏等结构性问题和地缘政治问题继续困扰日本经济增长前景。

新兴市场经济体整体温和复苏,受到的外部冲击压力加大。国际大宗商品价格和原油价格回升,资源依赖型新兴国家国际收支状况得到改善。部分新兴市场经济国家结构调整取得进展,中产阶级比重提升带动消费增长。资源依赖型国家经济好转,制造业依赖型国家保持较快增速。新兴国家受到的外部冲击压力可能加大,不排除部分中小新兴市场国家出现资金加速外流引发金融风险。

2017年世界经济可能增长3.1%,但存在以下三方面不确定性。一是特朗普实施新政尤其是推行贸易保护主义举措可能带来不确定性,不但关系着美国经济增长前景和中美经济关系,也对世界经济带来深远影响。二是民粹主义和难民危机导致经济环境恶化,欧洲经济一体化倒退,有引发金融风险和政治风险的可能。三是部分新兴市场国家资金流出压力加剧,外债和杠杆率较高的中小经济体将承受更大压力,面临更大风险。

二、我国经济稳中求进,投资消费平稳运行

出口缓慢回升至低速增长。出口景气指标普遍回升,自贸区建设、“一带一路”战略和RECP谈判为出口创造增长空间,出口增速为1%左右低速增长。贸易结构升级,出口地域转型升级,出口产品结构升级。如果贸易保护主义增强,不排除出口继续负增长的可能。初级产品和中间产品进口量平稳增长,进口增速小幅上升至3%左右。贸易顺差约5200亿美元。

一快一稳一降,投资运行总体趋稳。2017年是“十三五”规划落实关键年,大量计划项目有望获得批复并加快落地。目前PPP项目库金额合计已有16万亿,2017年将超过20万亿,落实情况有望好转。基建投资增速可能达到17%左右,保持快速增长。2016年初以来工业生产运行平稳,工业产品价格回升,企业利润改善。加大结构性减税力度有助于制造业扩大生产、增加投资。制造业投资增长3%左右,逐渐触底企稳。房地产开发投资增速可能放缓至2%左右。2017年固定资产投资增长可能达到8%。

消费平稳运行,助推经济中高速增长。未来将逐步消除制约养老、教育、体育等消费的体制机制障碍,加大旅游、文化等领域有效供给,加快发展健身休闲产业,供给侧结构性改革推动消费增长和消费升级。居民消费能力和意愿都有提升,文体娱乐、旅游等消费意愿较为强烈,信息技术发展促进消费增长。房地产销售回落逐渐影响后续消费,家具、家电、建材等消费可能放缓。汽车保有量已经很大,加之优惠政策促进2016年汽车类提前消费,难以避免2017年汽车类消费增速再次跌入个位数增长。2017年消费可能增长10.2%左右,物价水平整体上行对消费名义增速起到抬升作用。

2017年四个因素可能影响我国经济平稳增长。一是特朗普新政对中国经济带来不确定性,预计会就汇率和贸易问题向中国施压;二是在美联储继续加息背景下,资本外流和汇率贬值,可能引发潜在风险;三是民间投资虽然趋稳小升,但增长动力依然不足;四是房地产市场降温对经济增长带来下行压力。

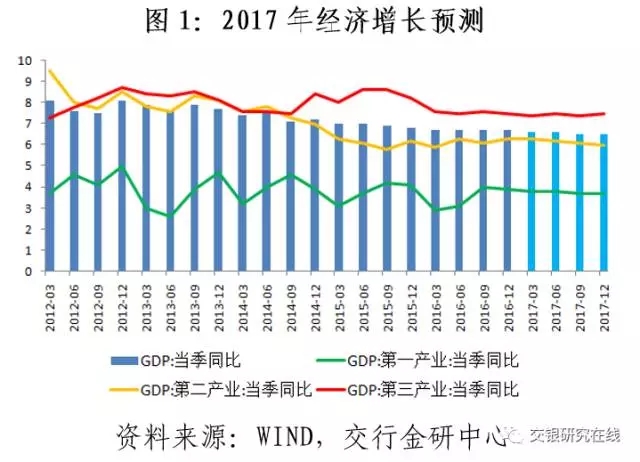

2017年经济增速可能达到6.5%左右,经济运行前高后稳。如果外需环境恶化,汇率贬值幅度加大,房地产销售和开发投资增速显著下降,民间投资继续下行,增速可能滑入6.5%以下;如果外需环境改善,房地产市场运行平稳,民间投资回升,经济增速将高于6.5%。全年经济增速前高后稳。

中国经济潜在增长能力依然较好,重要的是增长质量的提升。在“十三五”期间保证年均经济增长6.5%的基础上,应加大结构调整力度,推进经济梯度转移,缩小区域发展差距,增强发掘新人口红利的能力,是提升经济增长质量的重点。

三、物价总体温和上涨,通胀水平续上台阶

PPI延续上涨趋势,部分产品涨幅较大。大宗商品价格回升带来工业产业上游的输入价格上涨,出现PPIRM同比涨幅超过PPI涨幅的情况。去产能力度加大,刺激相关行业的产品价格上涨。楼市政策逐渐收紧,债券市场也出现震荡,不排除一定数量的闲置资金流入部分供求关系偏紧的工业品和消费品领域,部分产品价格存在阶段性飙升的可能。产业结构调整时期难以显著提振工业需求,生产资料价格持续大幅上涨的可能性不大,不会支撑PPI长时期高涨,2017年下半年涨势走弱。

CPI温和上升,通胀水平整体上台阶。工业领域产品价格加速上涨逐渐传导至消费端,带动核心CPI持续上涨,形成物价上行周期。宏观经济缓中趋稳,人口老龄化背景下需求增长有限,经济运行状况难以支撑物价明显高涨,PPI对CPI的传导作用减弱,整体通胀压力不会太大。猪肉价格下行周期逐渐结束,2017年二季度可能回升,但猪周期现象逐步淡化,猪肉价格再次上涨的幅度有限。非食品价格有所上涨,工业生产消费品价格涨势明显,原油类相关消费品价格上升,服务类价格平稳上涨,居住类价格涨幅较小。

PPI呈前高后稳特点,CPI涨幅高点可能在年中。2017年PPI翘尾因素为2012年以来首次回正,全年平均值4.56%左右,比2016年高出7.1%。预计2017年PPI同比涨幅上升至5.5%左右,上半年PPI呈上涨态势,随着涨幅扩大到一定程度

上一篇 : 2016定增市场年度解析报告

下一篇 : 我国可转债与可交换债市场概况与分析